Dieser Beitrag wurde mit dem 2. Preis des 1. Think Ordo!-Essay-Wettbewerbs zum Thema „Haushaltskonsolidierung in Europa“ ausgezeichnet.

„Nehmt das Sparprogramm und haut hier ab!“, mit diesen harschen Worten betitelte ein Online-Artikel der Süddeutschen Zeitung den Besuch der Bundeskanzlerin in Athen. Tausende aufgebrachter Griechen gingen in den Tagen vor dem Staatsbesuch auf die Straßen, um ihren Unmut über das ausländische Spardiktat kundzutun. Anderthalb Jahre sind nun vergangen und der harte Sparkurs, der den Krisenländern in der europäischen Peripherie auferlegt wurde, wird bis heute eifrig weiterverfolgt. Doch was hat sich seit den Demonstrationen getan? Hat sich die Lage dank der Sparanstrengungen zum Besseren gewendet? Oder sind die Zweifel an der Sparpolitik – damals wie heute – womöglich berechtigt?

Der Kern der Debatte um die Austerität

Die bisherigen Anzeichen deuten darauf hin, dass die Austeritätspolitik erste Früchte zu tragen scheint, auch wenn diese weit hinter den Erwartungen der Befürworter dieser Politik zurückgeblieben sind. Dreh- und Angelpunkt der Debatte ist die Uneinigkeit über die Größe des sogenannten fiskalischen Multiplikators, der das Ausmaß der Reaktion des BIPs auf eine Veränderung der Einnahmen- und Ausgabenpolitik des Staates widerspiegelt. Nimmt man bspw. einen Multiplikator von Null an, würde eine Ausgabenverringerung sich im vollen Umfang in einem Rückgang des Defizites niederschlagen und die Schuldenstandsquote auch ohne Haushaltskonsolidierung relativ gesehen senken. Ein positiver Multiplikator wiederum, der allem Anschein nach der Realität entspricht, lässt die Effektivität einer Ausgabenkürzung sinken, da aufgrund der Kürzungen auch die Staatseinnahmen durch einen einhergehenden Wachstumsverlust kleiner ausfallen. Darüber hinaus – dies ist vor allem am Beispiel Griechenlands sehr gut zu sehen – führen bei einem massiv aufgeblähten Staatsapparat Stellenkürzungen aufgrund einer gestiegenen Arbeitslosigkeit zu mehr Sozialleistungen und treiben damit die Staatsausgaben wieder in die Höhe. Das Resultat: Weniger Einnahmen und mehr Ausgaben! Die Reaktion der derzeitig verantwortlichen Politiker auf dieses Problem erscheint daher logisch und wurde bzw. wird in der Realität auch umgesetzt. Es werden weitere Kürzungen beschlossen und parallel dazu Steuererhöhungen durchgesetzt, um den Einnahmenrückgang auszugleichen. Das ganze Unterfangen nimmt in Zeiten flächendeckender Rezession innerhalb Europas für die betroffenen Staaten kein gutes Ende! Die Folgen zeichnen sich heute schon deutlich ab: Starke Einbußen bei der Wirtschaftsleistung, daran gekoppelt eine hohe Jugendarbeitslosigkeit und eine stetig fallende Inlandsnachfrage stellen wohl die dramatischsten Konsequenzen der derzeitigen Situation dar. Sieht man sich mit diesen harten Fakten konfrontiert, stellt sich einem früher oder später die Frage: Heiligt der Zweck wirklich das Mittel Austerität? Die Frage kann mit einem klaren „Ja!“ beantwortet werden. Das Versprechen der Haushaltskonsolidierung muss endlich erfüllt und – im Hinblick auf die Zukunft – langfristig eingehalten werden.

Fehler und Versäumnisse

Im Lichte der Eurokrise, als dessen Auslöser die weltweite Finanzkrise fungierte und welche sich schon lange vor eben dieser abzeichnete, lassen sich durchaus Argumente für eine harsche und kompromisslose Sparpolitik finden. Mit der Einführung des Euros und der damit einhergehenden Vergemeinschaftung der Geldpolitik innerhalb der Eurozone, verzichteten die heutigen Krisenländer nicht nur auf die Souveränität des Einsatzes eigener geldpolitischer Instrumente, sondern de facto auch auf die komplette Haftung ihrer zukünftigen Schulden. Wo einst noch die Notenpresse als Fels in der Brandung operieren konnte, findet sich heute kein bequemer und eleganter Weg mehr, um in Krisenzeiten wieder auf die Beine zu kommen. Was es den Krisenländer heute an Wettbewerbsfähigkeit fehlt, konnte noch vor der Einführung durch die Abwertung der eigenen Währung wieder wettgemacht werden. Heute müssen diese Volkswirtschaften den harten Konsequenzen von verspäteten, verschleppten oder gar ganz ausgebliebenen, aber für den eigenen langfristigen Erfolg unumgänglichen Reformen ins Auge blicken.

Wie konnte es überhaupt so weit kommen?

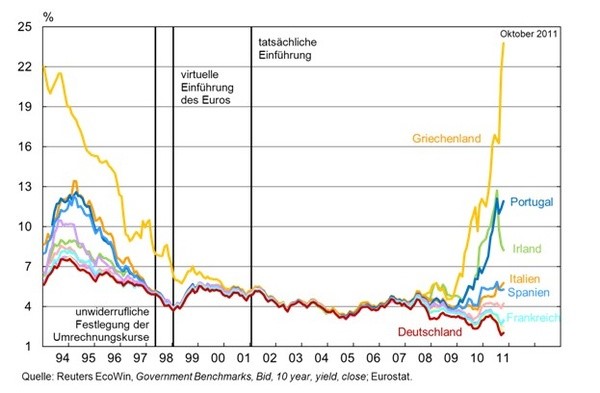

Betrachtet man die Entwicklung der Zinsen für Staatsanleihen der Krisenländer mit denen von Deutschland und Frankreich in der Dekade zwischen der Euroeinführung 2001 und dem Jahr 2011 (siehe Grafik), dann wird klar, was gravierend schief gelaufen ist. Während vor der Einführung des Euros die Zinsdifferenzen zwischen den Ländern noch relativ hoch waren, glichen sie sich bis zur tatsächlichen Einführung der Währung komplett aneinander an. Ab diesem Zeitpunkt spiegelten die Zinsen die tatsächliche Bonität (Kreditwürdigkeit) der einzelnen Länder nicht mehr realitätsgetreu wider. Die Länder waren der Zinshöhe nach nahezu ununterscheidbar. Viele Staaten, die von einem besonders hohen Zinsniveau kommend auf ein deutlich niedrigeres Niveau gefallen waren, sahen dadurch die neue gemeinsame Währung als eine Einladung zu einer expansiven Fiskalpolitik.

Die Folge waren kontinuierlich hohe strukturelle Haushaltsdefizite, die sich im Falle Griechenlands aus einem überdurchschnittlich hohen Konsum, einer unterdurchschnittlich geringen Investitionstätigkeit sowie sehr hohen Lohnsteigerungen zusammensetzten. In anderen Ländern wie Spanien war es eher der private Sektor, der sich übermäßig verschuldete und sich zudem in eine selbst verschuldete Immobilienblase treiben ließ, nach deren Platzen der Staatshaushalt ins Wanken geriet. Der keltische Tiger Irland wiederum geriet durch ein wucherndes Bankensystem, das kostspielig gerettet werden musste, in die Krise.

Die Folge waren kontinuierlich hohe strukturelle Haushaltsdefizite, die sich im Falle Griechenlands aus einem überdurchschnittlich hohen Konsum, einer unterdurchschnittlich geringen Investitionstätigkeit sowie sehr hohen Lohnsteigerungen zusammensetzten. In anderen Ländern wie Spanien war es eher der private Sektor, der sich übermäßig verschuldete und sich zudem in eine selbst verschuldete Immobilienblase treiben ließ, nach deren Platzen der Staatshaushalt ins Wanken geriet. Der keltische Tiger Irland wiederum geriet durch ein wucherndes Bankensystem, das kostspielig gerettet werden musste, in die Krise.

Das Erschreckende an all diesen Entwicklungen war die Sorglosigkeit, mit der diese von der Wirtschaftspolitik begleitet wurden. Erst als das Unausweichliche eingetreten war, reagierte man auf die sich langsam anbahnende Katastrophe. Mit den ersten Krediten, die nicht mehr bedient werden konnten, und den ersten Banken, die auf die Pleite zutrieben, wurde relativ schnell deutlich, dass einigen Volkswirtschaften in kürzester Zeit der Staatsbankrott drohte. Die Reaktion der Märkte war überaus heftig und das Ausmaß der nach Krisenausbruch immer größer werdenden Zinsdifferenzierung zum Teil überzogen. Sie eignet sich aber nicht zur Kritik an den europäischen Austeritätsprogrammen, so sehr deren Gegner dies auch behaupten mögen, weil auf die überzogene Marktreaktion eine – so der Vorwurf – ebenso überzogene Antwort der Politik mit wenig Weitsicht, dafür aber umso mehr Panikmacherei und Kurzschlusshandeln folgte.

Selbst wenn die Gegner der Austerität mit einem Aufgebot an Modellen und Lösungsvorschlägen anmarschiert kommen, die eine sanfte und schmerzfreie Genesung zu versprechen scheinen, würde doch das Kernproblem, das Aufschieben notwendiger Strukturreformen und die endgültige Haushaltskonsolidierung, nicht lösen. Es wäre nur ein weiterer Versuch, Symptome statt Ursachen zu bekämpfen, der mit der Hoffnung verknüpft wird, die tatsächliche Erkrankung werde mit der Zeit schon irgendwie – quasi wie durch Zauberhand! – von alleine weichen. Die heutige Rezession in den Krisenstaaten ist ein Prozess, der unmittelbar als Folge der lang verschleppten und notwendigen Haushaltskonsolidierung und anderer struktureller Reformen (etwa am Arbeitsmarkt oder in der Bankenregulierung) eintreten musste und es auch tat. Man sollte sie daher als Chance betrachten und die jetzige Situation nutzen. Mit dem Einspringen der EZB als „letztem Gläubiger“ wurden wichtige Schritte unternommen, um einen passenden Rahmen für die Rettungsaktion zu schaffen. Das Zeichen, das Mario Draghi gesetzt hat, darf keinesfalls missverstanden werden und als Einladung zur Faulheit oder – schlimmer noch – zur weiteren Verschuldung interpretiert werden. Es ist gerade die Zeit, die durch das Beruhigen der Kapitalmärkte gewonnen wurde, die eine immens wichtige Rolle bei der Lösung der vielen strukturellen und finanziellen Probleme der Krisenstaaten spielt und die nicht ungenutzt bleiben darf.

Auf was kommt es also am Ende an?

Schon der deutsche Finanzminister Wolfgang Schäuble plädierte mit den Worten „short-term pain and long-term gain“ für eine Sparpolitik, die auch große Teile der Wissenschaft empfehlen, weil sich die Anstrengungen mittelfristig auszahlen werden. Das Vertrauen des Kapitalmarktes in die Krisenländer und die damit verbundene wiederkehrende finanzielle Autonomie können nur durch weitere Zeichen der Anstrengung und Disziplin zurückgewonnen werden. Schlagzeilen wie „Athen kündigt Rückkehr an Kapitalmärkte an“ zeigen, dass man sich auf dem richtigen Weg befindet. Doch darf es eben nicht alleine bei einem Spardiktat bleiben. Hilfen der Troika in Form von Krediten und Schuldenschnitten helfen zwar den hochverschuldeten Staaten, sich bis zur völligen Genesung über Wasser zu halten. Jedoch muss auch der Versuch unternommen werden, die komatösen institutionellen Zustände zu überwinden und nicht in völliger Lethargie zu verharren. Vorstellbar könnten weitere Zahlungen sein, deren Einsatzgebiet mit der Troika abgesprochen wird und ausschließlich für spezifische Reformanstrengungen genutzt werden darf. Diese können z.B. die schleppende Investitionstätigkeit in die Infrastruktur endlich ein wenig ankurbeln, damit Arbeitsplätze schaffen und somit langsam den Haushalt mit höheren Steuereinnahmen entlasten, was zu einer effizienten Haushaltkonsolidierung mit wesentlich geringerem Spardruck führen würde. Darüber hinaus sollte man die Zahlungen weiter nutzen, um – vor allem im Falle Griechenlands – die Bürokratie zu reformieren und sie schlanker und effizienter zu machen, die Korruption innerhalb des Staatapparates zu bekämpfen, die Vetternwirtschaft einzudämmen sowie das Steuersystem zu optimieren und transparenter zu gestalten. In den anderen Krisenländern wären zu den dortigen Problemen passende anderweitige Maßnahmen zu wählen.

Aus all diesen Gründen MUSS für die Fortsetzung des aktuellen wirtschaftspolitischen Kurses plädiert werden, der einen langfristig ausgeglichenen strukturellen Staatshaushalt als Ziel hat und zusätzliche Reformhilfen anbieten sollte, um den Reformeifer zu belohnen und zu fördern sowie den Reformdruck abzubauen und damit die Dauer des Spardiktats und der Leiden der betroffenen Bürgerinnen und Bürger wesentlich zu verkürzen. Alle anderen Maßnahmen haben und werden die finanzpolitische Sorglosigkeit und die damit verbundene potentielle Bedrohung durch Staatspleiten niemals aus der Welt schaffen.

Kommentar verfassen